در حالی که نقدیندگی فراوانی در حال آزاد شدن از بازار طلا و سکه و حرکت به سوی بخشهای مختلف اقتصاد است، بانک ها نیز با ایجاد تغییر در نرخ سود سپردههای مختلف در قالب طرحهای ویژه جدید درصدد جذب نقدینگی هستند.

به گزارش جام جم، تاکنون کارشناسان اقتصادی مقصد جدید نقدینگی سرگردان را بورس و بازار مسکن ارزیابی می کردند، اما چند روزی است که با اعلام تدریجی نرخ سود سپرد ه های کوتاه مدت و بلندمدت بانک های نیمه دولتی و خصوصی، مقصد جدیدی برای نقدینگی قابل تعریف شدن است.

در این چارچوب بانک ها قصد دارند با تمهیدات مختلف، بخشی از نقدینگی آزاد شده و سرگردان را به سوی خود جذب کنند تا از این طریق کمی به تعادل منابع و مصارف خود که در کل سامانه بانکی برهم خورده تعبیر می شود، کمک کنند.

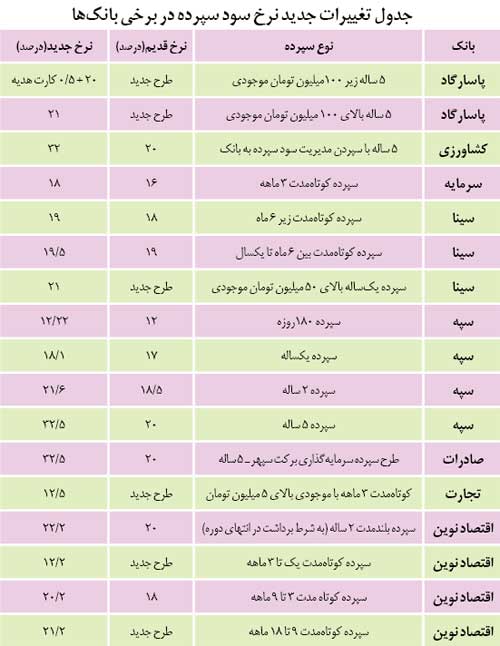

به این ترتیب در روزهای اخیر شاهد هستیم که بانک ها با درج آگهی های گوناگون از تدوین طرح های جدید برای افزایش نرخ سود سپرده های خود خبر می دهند. این طرح ها بیشتر روی سپرده های کوتاه مدت ـ یعنی سپرده هایی که بین یک تا شش ماه زمان دارند ـ متمرکز شده است؛ هرچند در مواردی نرخ سود سپرده های پنج ساله بلندمدت بانک ها نیز دچار تغییرات اساسی شده است.

این تغییرات در حالی صورت می گیرد که آخرین ویرایش بسته سیاستی ـ نظارتی سامانه بانکی بانک ها را در تعیین نرخ سود برای سپرده ها آزاد گذاشته و مانند گذشته از قید نرخ مشخص در این باره خودداری کرده است.

بنابراین بانک ها با انجام هماهنگی در میان خود دامنه ای از نرخ سود برای سپرده های مختلف را تعریف کرده و از تمامی اعضای شبکه بانکی خواستند به این نرخ ها پایبند باشند.

به عقیده کارشناسان این نرخ ها از اول سال 91 همزمان با رشد تورم و بالا گرفتن بحران در بازار سکه و طلا نیاز به اصلاح و بالا رفتن داشت، اما بانک ها به علت کاهش توانگری در پرداخت سود از این افزایش خودداری کردند تا بخشی از سپرده های بانکی در سودای سود بیشتر از بانک ها خارج و راهی بازار سکه و ارز شود، اما اکنون که کار آن بازارها از سکه افتاده است، به نظر می رسد هم بانک ها و هم صاحبان نقدینگی بی میل نباشند که دوباره یکدیگر را ملاقات و دور جدید سپرده گذاری را آغاز کنند.

این چنین است که بانک ها اولین قدم را در این راه برداشته و با اصلاح نسبی نرخ های کنونی، خود را برای میزبانی بیشتر سپرده های مردم آماده می کنند.

نرخ هایی که اصلاح شدبراساس نرخ های قبلی متوسط نرخ سود سپرده های کوتاه مدت یک تاشش ماه معادل هفت درصد و متوسط نرخ سود سپرده شش ماه تا یک سال 12 درصد بود، اما برخی بانک ها اکنون و در قالب طرح های جدیدی که در همین هفته جاری اجرا کرده و مدت عمل آن را نیز محدود اعلام کرده اند، این نرخ ها را افزایش داده اند.

این اصلاح طوری است که متوسط نرخ سود سپرده های کوتاه مدت سه ماهه به 18 تا 19 درصد افزایش یافته است.

نرخ سود سپرده های یک تا دو ساله نیز که قبلا حدود 18 درصد بود، با اصلاحات جدید بانک ها تا 22 درصد افزایش یافته است. افزایش نرخ سود سپرده ها به سپرده های بلندمدت پنج ساله نیز رسیده است؛ تغییراتی که شاید در نوع خود کم سابقه باشد، به عنوان مثال برخی بانک ها به این سپرده ها که قبلا نرخ آن به طور متوسط 20 درصد بود تا 32 درصد سود می پردازند.

نرخی که تقریبا معادل نرخ تورم رسمی کشور است و باعث می شود نقدینگی میل و ماندگاری بیشتری در بانک ها داشته باشد.

با این حال نباید این نکته را از نظر دور داشت که بانک ها برخی مقررات و قیود دست و پاگیر را نیز برای پرداخت این سودهای بالاتر منظور کرده اند.

به عنوان مثال برخی بانک ها پرداخت سود ماهانه یا دو ماه یک بار را لغو و پرداخت سود بالاتر را منوط به دریافت کل سود در پایان دوره کرده اند؛ یعنی شخص باید در طول مدت سپرده گذاری از پول و سودش چشم بپوشد و در پایان دوره یک پول درشت و افزایش یافته دریافت کند.

این قید هم برای سپرده های کوتاه مدت و هم برای بلندمدت وجود دارد؛ البته نباید از نظر دور داشت که بانک ها با این قیود در نظر دارند میزان ماندگاری سپرده در بانک ها را بیشتر و جلوی خروج یک باره آن را بگیرند، اما با این حال این قیود شاید برای سپرده گذاران دست و پاگیر و حتی غیراقتصادی به نظر برسد.

بهمنی: کاهش اخیر نرخ ارز به دلیل عوامل سیاسی بوده استدر همین حال رئیس کل بانک مرکزی گفت: نوسانات اخیر نرخ ارز نشان داد عوامل مختلفی در تعیین قیمت دخالت دارند که مدیریت برخی از آنان خارج از اختیار و توانایی بانک مرکزی است.

محمود بهمنی در گفت وگو با فارس با اشاره به نوسانات اخیر بازار ارز اظهار کرد: همگان دیدند که قیمت دلار تنها ظرف چند روز حدود 600 تومان کاهش یافت، در حالی که بانک مرکزی در این مدت غیر از رویه معمول خود طی ماه های اخیر، اقدام خاص دیگری برای کاهش قیمت دلار انجام نداده بود.

وی افزود: بنابراین، کاهش حدود 600 تومانی نرخ ارز تحت تأثیر عوامل سیاسی بوده، همان گونه که افزایش قیمت طی سال های اخیر عمدتا ناشی از همین عوامل بوده است.

بهمنی تأکید کرد: بصراحت می گویم همان گونه که بانک مرکزی در کاهش چشمگیر نرخ ارز طی چند روز اخیر نقشی نداشته، در افزایش قابل ملاحظه آن طی سال های اخیر نقشی نداشته و عوامل سیاسی باعث افزایش قیمت دلار شده است.

رئیس کل بانک مرکزی با اشاره به برخی گزارش ها که غیرمنصفانه، بانک مرکزی را در افزایش قیمت ارز مقصر قلمداد کرده اند، گفت: بانک مرکزی طی سال های اخیر از تمام امکانات و توانایی های خود برای حفظ ارزش پول ملی و جلوگیری از کاهش آن استفاده کرده است.

وی تصریح کرد: اگر افزایشی در نرخ ارز رخ داده، به طور عمده ناشی از عوامل سیاسی بوده که خارج از حدود اختیارات و نقش آفرینی بانک مرکزی است؛ بنابراین در ریشه یابی افزایش قیمت ارز طی سال های اخیر باید منصفانه به نقش بانک مرکزی پرداخت.